ETF配置占比不断攀升 震荡行情公募FOF也有好收成

证券时报记者 王小芊

2024年全球市场波动加剧,但FOF凭借多元化配置策略展现了强大的抗风险能力。截至12月20日,有38只公募FOF的年内收益率超过了10%(A、C类不合并)。

证券时报记者注意到,被称为“基金买手”的FOF,在显著波动的市场中积极调整资产配置,特别是增加了ETF的比重,利用被动投资工具实现灵活布局。展望2025年,多位基金经理表示将继续优化资产配置,尤其是在价值红利和成长风格方面,通过灵活运用ETF等多元化工具,抓住市场机遇,实现持续的稳健增长和超额收益。

震荡市中稳健前行

临近年末,多位FOF基金经理复盘全年行情时认为,在今年的震荡市中,FOF在产品设计方面的相对优势得以凸显。

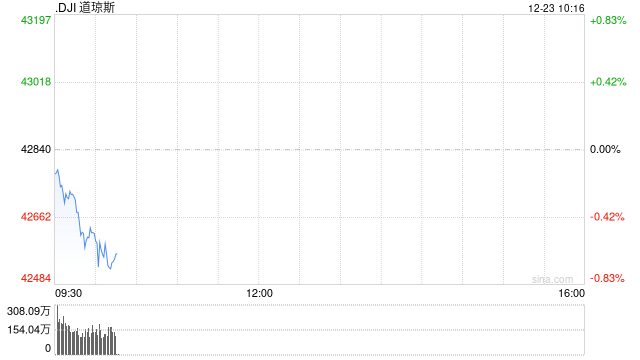

中欧基金FOF策略组负责人桑磊表示,在今年9月中旬之前,全球主要大类资产表现反映了市场的预期。例如,国内债券收益率下行,A股市场中红利股以及与美股相关度较高的人工智能(AI)板块表现较好。这种风格、行业的极致分化与市场预期相互强化的负向循环,一直持续到9月下旬才有所缓解。

面对分化比较明显的市场环境,基金经理在选择坚持长期配置价值与追随短期市场风格之间,面临着两难的选择。桑磊进一步分析,长期投资策略在当前市场环境下遇到了两大挑战,首先是投资机会较为有限,其次是行业和风格配置变化较快。基金经理的投资行为可能出现较大差异,这也增加了基金研究和风格配置的难度。

南方基金FOF投资部总经理李文良认为,尽管2024年全球股债普涨,单一资产的短期波动仍然明显,这使得FOF的多资产、多策略配置模式展现出更强的吸引力。通过纳入全球股债、大宗商品、另类策略等资产,许多FOF抑制了组合净值的短期波动。

景顺长城养老及资产配置部基金经理江虹也表示,受益于多元资产配置策略,大部分FOF控制回撤的效果比较显著。不少FOF产品突破了传统的股债搭配,在商品类ETF、QDII产品等方面踊跃布局,对稳定组合业绩有较大帮助。

提升ETF配置占比

在谈及今年受到高度关注的ETF配置情况时,桑磊告诉证券时报记者,ETF已经在他的组合中占据了不小的比重,债券ETF、宽基股票ETF、股票行业ETF、商品ETF及海外股票ETF等多个类别,都在他和团队投资考虑的范围。

长期来看,尽管桑磊相信主动基金仍然能够创造较好的超额收益,但在市场环境不利于主动基金获取超额收益的阶段,他表示所管理的FOF会适当提高ETF的配置比例。如果主动基金对标的指数或行业不容易取得超额收益,或者计划持有时间较短,ETF也将成为他的优先选择。

李文良则指出,随着国内资本市场走向成熟,机构投资者的比重不断提升,境内权益资产的定价效率也逐渐提高,主动选股的超额收益正变得越来越难以实现。因此,长期来看,在FOF组合中增加权益类指数ETF的配置是正确的方向。

李文良还提到,在信用利差阶段性偏低时,债券类指数ETF也是一种非常合适的投资工具。同时,考虑到跨境资产配置的难度,基金经理也倾向于通过被动指数型ETF捕获境外市场的长期贝塔收益。综合来看,FOF行业对被动指数型ETF的配置比例中枢预计会逐步上升。

江虹表示,近几年,其FOF团队不断增加ETF的配置,特别是利用ETF等被动投资工具进行大类资产和中观行业轮动的配置。同时,该团队还会通过商品类ETF和QDII类ETF等产品进行异质类大类资产配置,以降低组合波动性。

如今,ETF在市场参与者的资产配置中已占据明显比例,成为重要的配置工具。展望明年,江虹表示,不会减少ETF的配置比例,而是将更加积极地寻求能够创造超额收益的主动基金经理。

看好明年A股投资机会

在接受证券时报记者的采访中,上述几位基金经理还分享了他们对未来市场走势的看法和配置策略。

桑磊表示,他仍然坚定看好A股市场的投资价值。自9月下旬以来,A股市场信心逐渐恢复,短期内影响A股的主要因素可能并不在宏观经济层面,而是在市场结构和市场情绪的反映。尽管A股经历了短期的快速上涨,但整体估值仍然较低,投资性价比较高。一旦A股市场中具有全球竞争优势的行业板块持续获得国内外投资者的认可,市场有望迎来持续的上涨行情,形成良性循环。

李文良也认为,随着国内稳增长政策加码,资本市场利好政策不断出台,境内权益资产的配置价值逐步得到确认。尽管经济复苏仍需进一步确认,但权益资产相较于固收类资产的性价比已经处于历史偏高水平。

从相对收益的角度来看,未来或应高度重视权益资产的配置价值,尤其是在四季度开启的估值修复行情中。李文良还指出,即使美国经济继续保持韧性,且货币政策从紧,长久期利率债仍然缺乏明显机会,但短久期利率债的票息依然具有吸引力。如果全球经济复苏进一步确认,长期以来产能投资不足的有色金属和大宗商品,可能迎来阶段性的价格修复机会。

江虹同样表示,对2025年行情保持乐观,价值红利风格和成长风格都有较好表现的潜力。当前市场流动性充裕,与新质生产力相关的成长风格值得看好,预计该风格在2025年将表现得更为强势。